В банковской сфере прошел слух, что Центробанк сильно обеспокоен положением банков, в связи со скачком курса валют. Мол представители ЦБ обзвонили несколько крупных банков и осведомились, все ли у них в порядке.

Аналитики считают, что ЦБ готовиться к новому витку банковского кризиса и будет выискивать "слабое звено", чтобы сработать на опережение.

Не успел банковский сектор опомниться от прошлого этапа "оздоровления", как, по слухам, на подходе новый этап операции. Эльвира Набиулина не раз говорила о правильном направлении своих действий.

Несмотря на многочисленную критику в ее адрес, в частности, что присутствие государства в банковской сфере значительно вырос, она не намерена отказываться от выбранного курса.

По слухам под особое подозрение попали банки в акционерах которых значатся оффшорные компании. И если верить этим слухам, то список возглавляет банк Рустама Тарико "Русский стандарт".

Благотворительный банк для красавиц?

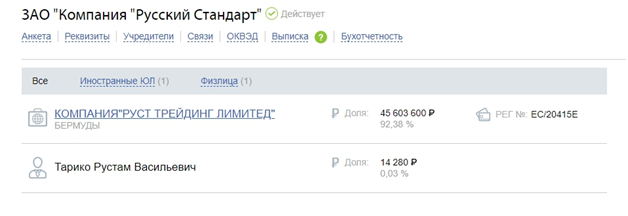

Что же мы увидим, если внимательно посмотрим на владельцев банка? Вспоминается пословица, у семи нянек дитя без глазу. А у "Русского стандарта" "нянек" куда больше чем семь. Но самый больший пакет акции (47,61 %) принадлежит ЗАО "Компания "Русский Стандарт", которая в свою очередь принадлежит "Компания"Руст Трейдинг Лимитед"" на Бермудах (92,38 %). По слухам Рустама Тарико контролирует не только оффшорную компанию, но и других владельцев акций, что дает в суме контрольный пакет – более 50%.

У ЗАО "Компания "Русский Стандарт" есть несколько дочерних компаний – благотворительный фонд "Русский Стандарт" и ООО "Национальный Конкурс Красоты", который как не трудно догадаться проводит тот самый конкурс красоты.

И если верить отчетности "Национального Конкурса " красота действительно стоит жертв. Так при официальной выручке за позапрошлый год в 56 миллионов, компания не получила прибыли и даже ушла в убыток на 7,2 миллиона рублей. Странно, ведь если верить слухам конкурс – дело выгодное.

Поговаривали, что на конкурсе девушкам поступали очень выгодные предложения, как можно провести вечер и даже ночь. А кому не хочется побыть в обществе красавицы, да еще и возможно победительницы – самой красивой девушке России? Завистники даже предполагали, что часть финансовых затрат для того вечера отправлялись лично в карман организаторам. Но это все, конечно слухи.

Также поговаривали, что и первое место в конкурсе можно купить. Ведь понятие "красота" дело субъективное, что если внести немного объективности, шелестом купюр? Кто знает, чем мотивирован тот или иной выбор членов жюри? С победительницами то и дело тоже выходил казус. Например, в сеть "утекли" довольно откровенные фотографии одной из

победительниц конкурса. То сам факт участия девушек вызовет

возмущение общественности. В частности представители республик Кавказа заявили, что участия их представительниц в конкурсе не соответствует традициям региона. К слову сказать насколько уместен подобный конкурс, где оценивают внешние параметры девушек и есть дефиле в купальниках, высказывают сомнения в самых различных регионах.

При такой скандальной известности не плохо бы обзавестись благотворительным фондом, чтобы уравновесить "карму". Но и с БФ "Русский Стандарт" все как-то не гладко. Начнем с того, что обнаружить достоверную финансовую отчетность очень сложно. Как и "следы" деятельности фонда. Пару региональных отчетов о благотворительных акциях – не слишком ли мало для БФ, который существует с 2007 года.

Правда, если взглянуть на финансовое положение фонда, то такая неактивность вполне понятна – выручка и прибыль у фонда находиться

на нуле. А с 2015 года и фон оценивается в 0 рублей. Зачем же существует этот фонд? Кому он может помочь, если у него нет денег? Неужели через него просто "отмываются" или выводятся капитал? Учитывая положение банка, это возможно.

Банковское опьянение Тарико

Помниться, когда появился банк "Русский стандарт", многие эксперты высказывали скепсис. Все-таки у большинства потребителей марка "Русский стандарт" ассоциировалась с водкой. А алкоголь и финансы плохо вяжутся друг с другом. И, видимо они были правы, так как Тарико дела как-то не задались. И об этом очень красноречиво говорят цифры.

Видно, что за последний месяц прибыль банка значительно выросла. Банк за месяц смог увеличить приток финансов в два раза. Однако эти цифры совершенно не соотносятся с другими показателями. Так "активы нетто" снизились, более чем на 2%. Этот показатель – реальные средства банка, которые могли бы остаться после вычета его долговых обязательств. Это что же получается, банк уже сейчас не способен расплатиться с долгами?

Но может быть это просто черная полоса, и если отметать еще на месяц назад мы увидим другую тенденцию?

Вот ведь странность. Откатав на месяц назад, мы видим, что показатель нетто стал чуть лучше, но зато чистая прибыль банка значительно сократилась, и банк по этому показателю потерял аж 34 позиции в общефедеральном списке. Стоит заметить, что лон и без того находился далеко не в первой десятке.

Ну что ж, похоже месяц на месяц в банке не приходиться. Посмотрим более обобщенную статистику, может там будут более оптимистичные цифры.

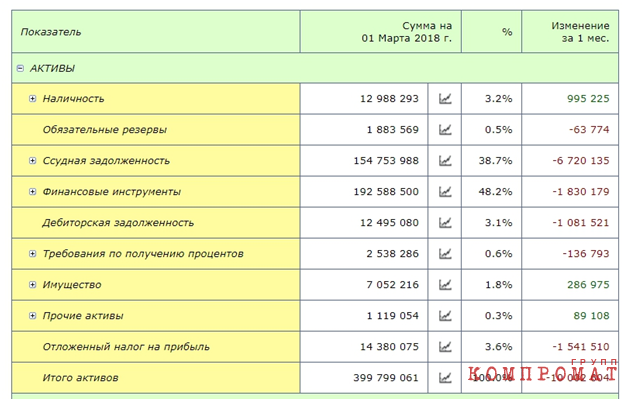

Смотрит обобщенную сводку по банковским активам. Но ничего позитивного мы не видим. Большинство важных показателей банка в глубоком минусе и как результат сокращение активов банка. Получается, что банк несет убытки? Но может у него есть резервы и "пассивы", которые помогут ему остаться на плаву?

Как это ни печально, но и "закрома" банка тают на глазах. Тут мы тоже видим сокращение по всем статьям. Может сложиться впечатление, что банк держится буквально "на добром слове и на одном крыле".

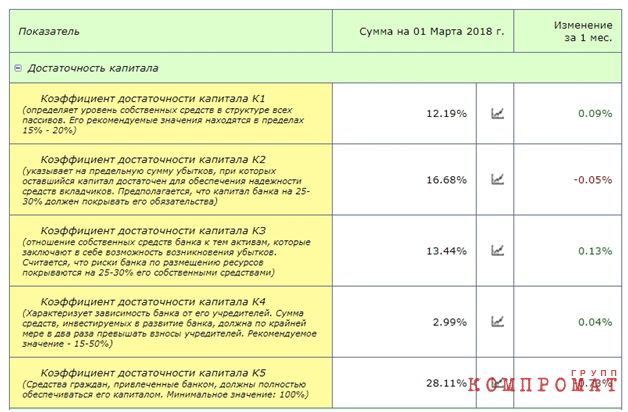

Что же нам "скажет" расчет по методике Camels. Который позволяет рассчитать качество капиталов, активов и уровень доверия к банку.

Ни один из показателей не соответствует нормам

достаточности капитала. Например показатель К2. Лн указывает на то, что капитал банка достаточен для обеспечения надежности средств вкладчиков. Предполагается, что капитал банка на 25-30% должен покрывать его обязательства. Но у "Русского стандарта" он составляет -0,05%. И с привлечением средств граждан тоже не все хорошо. К5 - коэффициент который показывает, что привлеченные средства граждан обеспечиваются средствами банка. Он должен быть 100% - что значит, что каждый вкладчик сможет получить с банка причитающееся. Но в нашем случае он -0,73%.

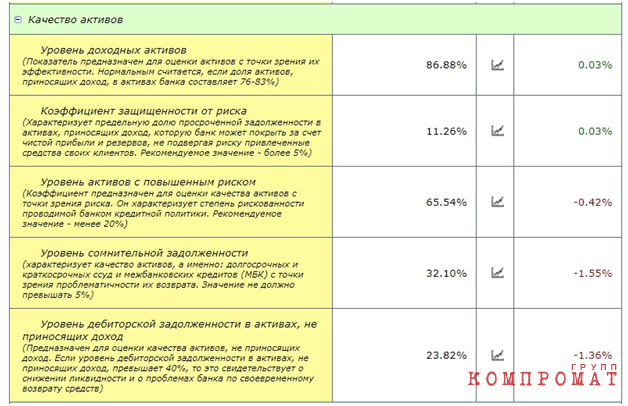

А если проанализировать качество доходов банка, то становиться понятно, что такое развитие событий было неминуемо, и надеется на изменение в ближайшее время не стоит.

Так например показатель уровня доходности активов – то есть насколько банк способен на них заработать – должен быть 76-83%. Это норма. У банка Тарико он 0,03%. Пугает и показатель "Коэффициент защищенности от риска". Если говорить простым языком, то это показатель того, может ли банк расплатиться с просроченными долгами, не залезая в деньги своих вкладчиков. Вкладчики могут спать спокойно, если этот показатель – 5% (рекомендованное значение). В нашем случае – 0,03%. Значит ли это, что вкладчикам стоит срочно забирать свои деньги?

Когда наступит "похмелье"?

В целом удивительны не эти цифры, а что банк до сих пор существует. Может быть, у Рустама Тарико есть покровители в банковских кругах? Ведь информация о проблемах появилась не вчера. Так в прошлом году прошла информация, что держатели бондов Russian Standard Ltd не получили купонные выплаты на $35 млн. И это не в первый раз. Однажды, в 2015 году, Рустам Тарико договорился с держателями бумаг о реструктуризации долга по выплате. Но ходили слухи, что во второй раз, в 2017 году держатели облигаций заранее собрали блокпакет, чтобы не допустить

реструктуризации.

Рустам Тарико думает о рисках своих вкладчиков?

Ходили год назад и очень навязчивые слухи, что "Русский стандарт" уйдет в он-лайн. Поговаривали, что в банке серьезно рассматривали возможность свести до минимума свои офисы и представительства и стать интернет-банком на подобие

"Тинькоффа". Оно и не удивительно, ведь содержать офисы – дорогое удовольствие – тут тебе и аренда, и зарплаты и ароматизация. А если средств не хватает, то почему бы не сэкономить? Но идею притормозили. Поговаривают, что это в банковских верхах могли расценить как "высокий старт" бизнесмена, и прибегнуть к репрессиям. Не к чему ведь лишний раз рисковать, если твое положение и без того шаткое.

Хотя нужны ли банку офисы? Если верить отзывам, то клиенты туда ходят в основном чтобы поругаться. На одном из популярных банковских порталов клиентский рейтинг

банка 1.86 из 5.

Итого в банке все плохо с активами, как минимум их у банка не хватает, чтобы погасить задолженности не влезая в средства вкладчиков. Оценка работы банка их клиентами говорит само за себя. А значит новые клиенты вряд ли толпой повалят в банк, чтобы доверить свои деньги. Истории с кредитными картами, по которым неожиданно появляется долг, не способствуют приросту

желающих оформить кредит.

Клиенты и эксперты свою оценку банку уже дали. Очередь теперь оценить банк ЦБ, оценить и принять меры. А учитывая оффшорных характер банк, то может стоит поторопиться? Ведь найти деньги да и самого Тарико на Бермудах будет нелегко.