Политика ЦБ в последние годы в отношении российских банков даёт повод обвинить регулятора, как минимум, в двойных стандартах. Это как минимум, сообщает источник. Рассмотрим на примере трёх банков – "Пересвет", "Азиатско-Тихоокеанского банка" и "Югры".

Пример № 1 – "Пересвет".

21 октября 2016 года ЦБ назначил временную администрацию в банк "Пересвет". В декабре выяснилось, что в капитале банка есть огромная дыра размером в 35,1 млрд рублей. В феврале 2017 года ЦБ возложил функции временной администрации по управлению банком на "Агентство по страхованию вкладов" (АСВ). А в апреле (если быть точным – 19 апреля) ЦБ принял решение о спасении банка от банкротства за счёт кредиторов с применением механизма bail-in. Таким образом, регулятор размышлял целых шесть месяцев, что же делать с банком, который на 1 октября 2016 года занимал 44 место по размеру активов и всего лишь 73 место по объёму вкладов.

Последнее – очень важно. ЦБ обычно оправдывает своё решение по отзыву лицензии у того или иного банка тем, что спасать его экономически нецелесообразно – дыра в капитале превышает размер депозитов. В таком случае регулятор считает, что дешевле раздать вкладчикам их деньги с помощью АСВ, и забыть про всё остальное. Так вот, у банка "Пересвет" объём вкладов составлял на 1 октября 2016 года 22,5 млрд рублей. А размер собственных средств (капитала) банка на 1 декабря 2016 года составил отрицательную величину – минус 35,1 млрд рублей.

Таким образом, используя свою собственную логику, ЦБ должен был отозвать у банка "Пересвет" лицензию уже в декабре, как только стал известен размер дыры в капитале банка. После чего начать процедуру банкротства банка. Ну, и далее по накатанной колее. Удивительно, но всего этого не произошло.

ЦБ явно благоволит этому банку.

Пример № 2 – "Азиатско-Тихоокеанский банк".

9 декабря 2016 года ЦБ отозвал лицензию у "М2М прайвет банка" (М2М). При чём здесь "Азиатско-Тихоокеанский банк" (АТБ)? Это близкородственные структуры, имевшие в качестве ключевого акционера одно лицо – Андрея Вдовина. Более того, с июля того года АТБ владел М2М. Ликвидация второго привела первого к необходимости создать резервы в размере 100% на сумму уставного капитала "дочки" (около 1 млрд рублей), а также в объёме предоставленных "дочке" межбанковских кредитов (6,5 млрд рублей). Суммарно – примерно 7,5 млрд рублей при капитале АТБ (согласно отчётности на 1 октября 2016 года) в размере 13,6 млрд рублей.

Естественно, одномоментное создание резервов в таких размерах крайне негативно отразится на нормативах АТБ, и поставит вопрос о необходимости его существования. Но ЦБ в данном случае оказался необыкновенно добр и щедр. Регулятор разрешил банку создавать резервы постепенно, в течение года (!).

Ситуация не изменилась даже тогда, когда в мае 2017 года ЦБ сообщил, что руководство и собственники М2М занимались выводом активов из банка. Регулятор, конечно, не стал уточнять, что это за негодяи такие затесались среди акционеров банка. Но подозрение неизбежно падало и на Андрея Вдовина, как акционера, и М2М, и АТБ.

Несмотря ни на что, ни на какие слухи, ни на какие подозрения, АТБ почему-то жив до сих пор. ЦБ явно благоволит и этому банку.

Пример № 3 – "Югра".

10 июля 2017 года ЦБ назначил временную администрацию в банк "Югра". А уже 28 июля ЦБ отозвал у банка лицензию. Всё. Занавес. Не прошло и месяца. После чего быстро-быстро попытался стереть банк с лица земли. Что называется, почувствуйте разницу с поведением регулятора в отношении банка "Пересвет", с которым он возился, как с писанной торбой.

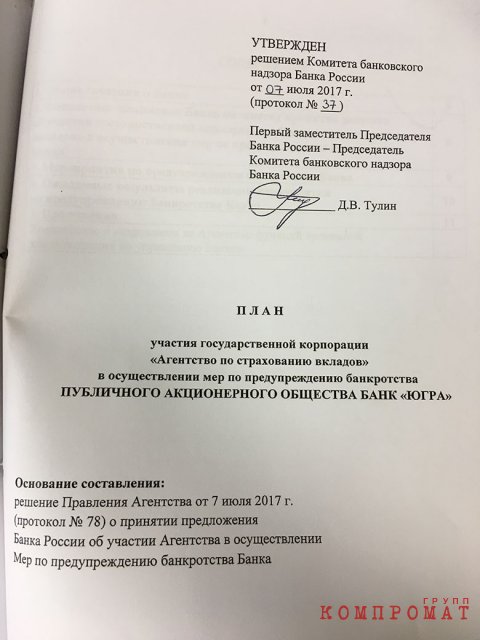

Это притом, что, согласно протокола №37 заседания комитета банковского надзора ЦБ от 7 июля 2017 года, первоначально регулятор предполагал дать всё тому же АСВ возможность проведения "Комплексной проверки финансового положения банка по состоянию на 10 июля 2017 года с целью определения перспектив дальнейшей реализации мер по предупреждению его банкротства".

Это цитата из того самого протокола. На проведение комплексной проверки ЦБ давал АСВ два месяца и десять дней. С 10 июля по 20 сентября 2017 года. Однако, регулятор почему-то не стал ждать итогов этой проверки.

Давайте посмотрим на позиции банка "Югра" в рейтингах. На 1 июля 2017 года он занимал 28 место по активам и 17 место по объёму вкладов. Вкладов на эту дату было у банка на 184,7 млрд рублей.

Может быть, дыра в капитале банка превышала эту сумму? Сам регулятор непосредственно в день отзыва у банка лицензии (28 июля) сообщал, что отрицательный капитал "Югры" после досоздания резервов оценивается в 7,04 млрд рублей. На 8 сентября он вырос до минус 86,09 млрд рублей, следует из баланса кредитной организации, опубликованной в "Вестнике Банка России". Не нужно быть гением по математики, чтобы заметить, что обе цифры значительно ниже суммы вкладов. Таким образом, согласно логики самого регулятора, банк "Югра" было уничтожать экономически нецелесообразно. И, тем не менее, он был уничтожен.

Почему? О, это очень хороший вопрос. Недавнее интервью председателя правления "Югры" Дмитрия Шиляева не даёт ответа на этот вопрос, зато достаточно убедительно свидетельствует о том, что, с определённого момента, ЦБ начал целенаправленно искать поводы для уничтожения банка.

Как иначе можно объяснить предписание регулятора создать резервы на несколько десятков миллиардов рублей в течение всего нескольких часов? Выдано было предписание примерно в 22 часа одного дня (то есть сильно после окончания рабочего дня), а отчитаться о его выполнении следовало в 15 часов следующего дня. И подобное поведение регулятора повторялось неоднократно.

Объяснение может быть только одно. ЦБ стремился, путём отдачи крайне трудно выполнимых приказов, вынудить банк нарушить их. Хотя бы одно. А после того, как банк нарушит предписание, у ЦБ появляется формальный повод для наложения на банк санкций, которые ещё сильнее ухудшат его положение.

То, как временная администрация, введённая регулятором в "Югру", "обнаружила" в капитале банка дыру, также вызывает очень много вопросов. Очень похоже, что это, с некоторых пор, превратилось в стандартную практику регулятора, когда он хочет уничтожить какой-либо банк. Временная администрация волюнтаристски, по ей одной известным причинам, обесценивает выданные несчастным банком (на который положил глаз ЦБ) кредиты и полученные им залоги. И не важно, что кредит до того скрупулёзно обслуживался без всяких намёков на просрочку. И не важно, что оценку залогов проводили независимые и сертифицированные оценщики. Важно лишь желание ЦБ. Так и появляется "дыра" в капитале у несчастного банка.

Есть ли она на самом деле? Это сказать решительно невозможно. Веры регулятору, с каждым случаем внезапного уничтожения одних банков, и оставлением в живых других банков, становится всё меньше и меньше.

Официальный представитель основного акционера банка "Югра" Анатолий Верещагин в интервью "Коммерсанту" заявил: "Мы неоднократно говорили и продолжаем утверждать, что Центральный банк нарушал законы в отношении банка "Югра". Банк "Югра" был абсолютно устойчивой, стабильной финансовой организацией. Мы выполняли все требования и предписания Центрального банка… Было совершено преступление [сотрудниками ЦБ], причём не только против акционеров банка, но и против вкладчиков – к сожалению, некоторые из них не получили свои деньги, и неизвестно, получат ли… Наша тактика не меняется – мы продолжим отстаивать наши интересы в суде".

Неудивительно, что акционеры банка "Югра" решили бороться за банк до последнего. Это для них уже становится делом принципа. Это уже просто дело чести.