Уральские производители продуктов питания пересматривают крупные инвестиционные проекты из-за проблем с приобретением оборудования и биокомпонентов для выпуска. Пока предложенные властями меры поддержки не привели к кардинальному сдвигу в импортозамещении – технику для производства приходится приобретать через параллельный импорт в несколько раз дороже и дольше. Выпуск собственного оборудования, по мнению участников рынка, крайне сложно продвинуть без госсубсидий. Схожая ситуация с финансированием проектов создания биокомпонентов. Минпромторгом РФ к замещению рекомендовано более 300 позиций в этом направлении, но пока реализуются лишь единичные проекты по их выпуску, например, создается производство лимонной кислоты.

Чиновники советуют участникам рынка самостоятельно изучить потребности отрасли в том или ином ингредиенте, после чего рассматривать вопрос о господдержке. Производители же указывают на необходимость ручного управления в данной ситуации, высокую конкуренцию азиатских компаний, в зависимость от которых попадает отечественный пищепром, и перспективы дальнейшего роста цен. Возможные последствия удорожания уже ощутили предприятия молочной отрасли, вынужденно ограничившие объем выпуска продукции.

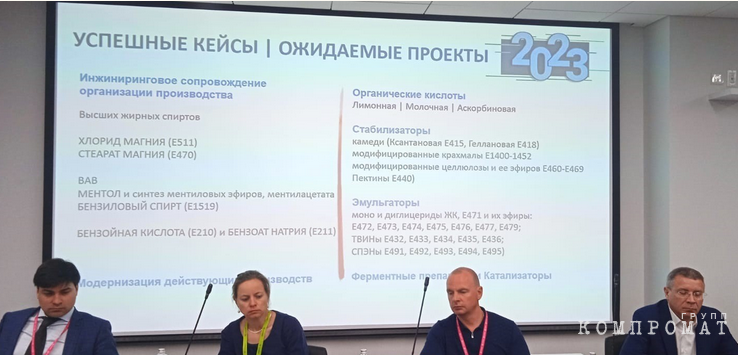

Детально проблемы пищепрома участники отрасли обсудили сегодня во время выставки «ИННОПРОМ» в Екатеринбурге. По словам директора департамента химико-технологического комплекса и биоинженерных технологий Минпромторга РФ Артура Смирнова, в настоящее время в импортозамещении нуждается значительная группа продуктов химической промышленности: медпрепараты, ферменты, аминокислоты, биополимеры и другие компоненты, крайне необходимые российским компаниям. В настоящее время в плане импортозамещения стоит 323 позиции. Пока реализуются проекты по выпуску лишь 9 биокомпонентов, еще для 33 ведомство ищет инвесторов.

«Мы предлагаем производителям самим поработать по импортозамещению. Проработать объемы потребностей на российском рынке», – обозначил позицию ведомства Артур Смирнов.

При этом в министерстве признают, что объемы средств на НИОКР в данной сфере весьма скромны – в 2022 году они составили 1,95 млрд рублей. В этом году на эти же цели может быть направлено около 1,5 млрд рублей, но прием заявок от претендентов еще не начат.

Сложностей добавляет и получение финансирования на создание новых предприятий при готовой инженерной документации и просчитанной финмодели. Банки отказываются кредитовать такие проекты, требуя представить гарантии сбыта продукции, а Фонд развития промышленности слабо ориентирован на предоставление займов для предприятий пищепрома, указывают представители отрасли.

«Режим ожидания провоцирует выход на рынок азиатских производителей. За счет импорта завозится 90% (компонентов для пищепрома). Все самим производить невозможно», – отметила исполнительный директор Союза производителей пищевых ингредиентов Полина Семенова.

Особый акцент делается на необходимости замены аминокислот, белков, витаминов, биологически активных веществ. При этом в России производится пока всего 30 компонентов, но и их приобретение не всегда выгодно. Так, по словам директора «Ирбитского молочного завода» Григория Бачерикова, импортная закваска для приготовления кисломолочных продуктов обходится в 650 рублей в расчете на тонну сметаны, российская – в 900 рублей, и не подходит для более сложных продуктов, как десерты и йогурты. Для производства конкурентоспособной продукции, по мнению руководителя, необходимы госсубсидии, при этом распределять их нужно «в ручном управлении», индивидуально оценивая перспективность каждого проекта.

Пока позволить себе выход на рынки компонентов для пищепрома могут в основном крупные компании. В частности, группа «Уралхим» пытается наладить выпуск протеина из гороха. Как делится руководитель департамента по связям с органами госвласти и международной деятельности группы Константин Иванов, получить лицензию на иностранную технологию такого производства крайне сложно, а китайские партнеры готовы поставлять лишь морально устаревшее оборудование. Тем не менее предприятие создало опытную установку и достигло соглашений о поставках предприятиям пищепрома.

На проблемы с поставками оборудования указывают и производители продуктов питания. Параллельный импорт обернулся ростом цен на комплектующие в 2-3 раза и растягиванием сроков их получения в 3-4 раза. Отдельные детали и вовсе приходится ждать по 12 месяцев. В случае же с попытками приобрести производственные линии и иное дорогостоящее оборудование ситуация обстоит еще сложнее.

«В 2021 году мы запустили новый завод с объемом инвестиций в 5 млрд рублей. Он заполнен техническим оборудованием на ¼. Мы будем это делать еще 5 лет. 95% оборудования европейское, большая часть из него – немецкое. Задолго до начала СВО в Европе стали происходить изменения. Если раньше оборудование продавалось частными компаниями и можно было договориться напрямую с отцами-основателями, то в последние годы идет укрупнение бизнеса. Международные финансовые холдинги даже при наличии контракта могут смотреть (на покупателя из России) прохладно», – рассказал генеральный директор хлебокомбината «Смак» Владилен Фуфаров.

Предприятие рассматривает возможности поставки оборудования китайских и турецких производителей. Однако, по оценке Фуфарова, изготовить технику европейского класса способны очень немногие азиатские компании. К тому же с учетом резких колебаний рублевого курса приобретение оборудования может потребовать дополнительных инвестиций.

Пока же производители продуктов питания зачастую полагаются на иностранную технику и биокомпоненты, что на фоне колебаний валютных курсов опять же влечет за собой дополнительные затраты и рост стоимости. К последнему потребители относятся крайне негативно. Так, повышение цен на молоко в 2022 году, произошедшее в том числе из-за удорожания сырья на 20%, привело к снижению спроса на 2%, а на кисломолочную продукцию, йогурты и т.д. он упал на 7-8%. В результате предприятия сократили объемы переработки.

Так, «Ирбитский молзавод» в настоящее время загружен на 75%. Соответственно органичен объем закупки сырья у производителей, в том числе небольших частных хозяйств. От инвестпроекта по созданию нового комплекса по выпуску сыров с объемом инвестиций в 5 млрд рублей на предприятии, учитывая объемы спроса и предложения, и вовсе вынуждены отказаться.