Как стало известно

источнику, в Нэклис-банке в конце декабря 2017 года стартовала внеплановая проверка Центробанка. По ее результатам небольшой финансовой организации может наступить конец.

Нэклис – маленький банк, работающий преимущественно с физическими лицами. Чем же он мог заинтересовать ЦБ?

Похоже, все просто. Финансовые показатели Нэклиса в последние годы резко идут вниз. Последний рейтинг, присвоенный ему "Эксперт РА" – ruCCC, что говорит об очень низком уровне кредитоспособности. Да еще и прогноз ему давали негативный, хотя, казалось бы, куда уж хуже?

Однако Нэклис пошел, что называется, ва-банк: 27 декабря

рейтинг был отозван. Причина банальна – банк отказался предоставить рейтинговому агентству данные, необходимые для применения действующей методологии, и переоценка его положения стала невозможна. Впрочем, вряд ли бы он изменился – рейтинга ниже ruCCC в арсенале "Эксперт РА" просто нет. Тем не менее, банк его явно заслуживает.

Еще с первой половины 2017 года Нэклис висит в так называемом

"черном списке" российских банков, который составляется анонимными экспертами. Из 58 банков в течение полугода после публикации списка лишились лицензии 11 – то есть 19%. А значит, прогнозу можно верить. Подтверждается это и цифрами.

Все плохо?

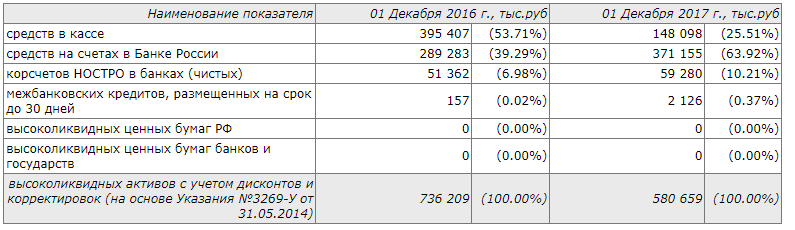

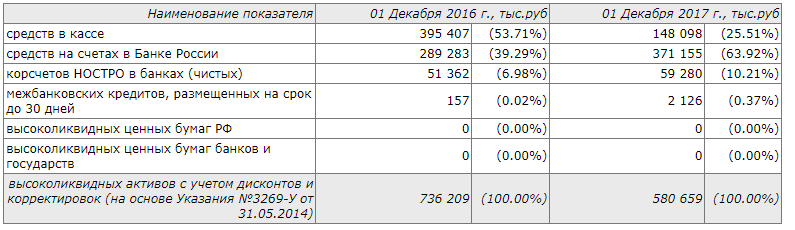

Количество высоколиквидных активов за год (на 1 декабря 2017 года) сократилось с 0.74 млрд до 0.58 млрд – почти на 22%. А текущие обязательства выросли с 3.55 млрд до 3.68 млрд рублей. Рост незначительный, но обязательства кратно превышают высоколиквидные активы.

Соотношение "ликвида" и ожидаемого оттока денежных средств (0.79 млрд рублей) в связи с этим тоже не радует – всего 73.46%. А это значит, что, если ожидания оправдаются и клиенты побегут в банк за своими деньгами (что скорее всего и произойдет на фоне информации о проверке ЦБ), Нэклис попросту не сможет с ними рассчитаться.

На фоне этого происходит и падение объема доходных активов: за год он сократился на 15% и составил 3.55 млрд рублей. При этом доля прочих активов составляет 17.32%, что обычно свидетельствует о наличии ненадежных активов в структуре.

Забавным в этой картине выглядит то, что прибыльность банка за год все равно увеличилась на целых 19%! Но не спешите радоваться: на самом деле, речь идет всего лишь о сокращении убытков с -36.88% до -17.84%. Рентабельность ROE тоже оставляет желать лучшего: -2.82%.

Но прибыльность банка клиентов волновать должна мало. А вот то, что собственные средства у него за год сократились на 18.6%, может вызывать подозрения. При этом только за последний месяц они уменьшились на 12.4%! Это рекордное падение может значить только одно: банк финансово неустойчив. А еще из него, возможно, выводили средства собственники, причем довольно быстро – как будто чего-то опасаясь…

Антивирус для банка.

Интересно, что еще в июле 2017 года банк

встал на защиту Ассоциации российских банков, когда восемь крупных участников рынка заявили о выходе из нее. Спор тогда касался как раз зачистки банковского сектора ЦБ, и Нэклис поддержал АРБ, а значит, и Центробанк. И теперь сам же получил оплеуху.

Из этого можно сделать вывод, что на подобный исход собственники изначально не рассчитывали – или попросту пытались "подмазать" таким образом ЦБ, чтобы оттянуть неизбежную проверку своей деятельности.

Наталья Касперская

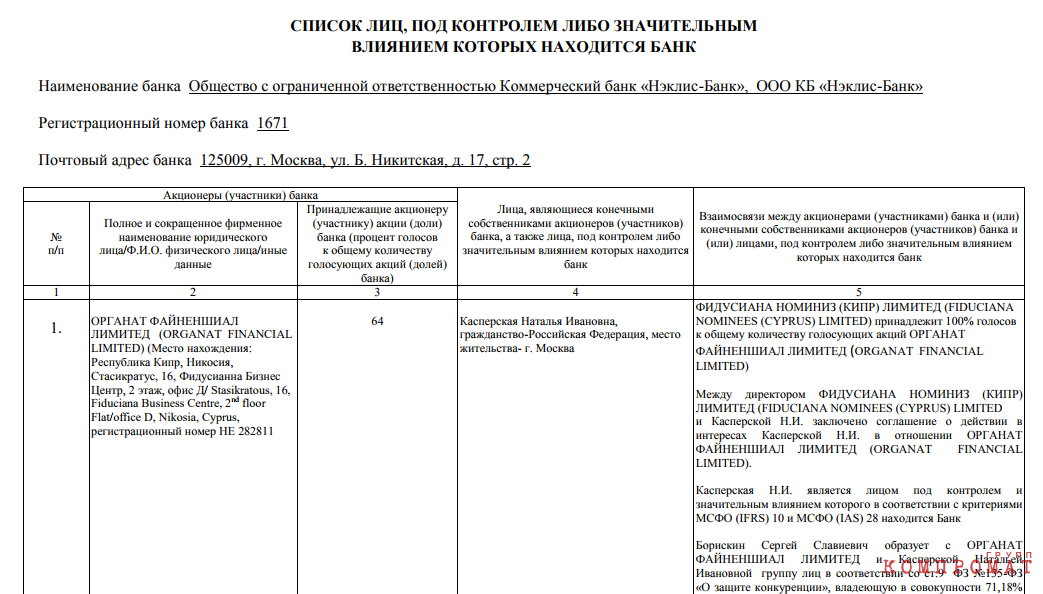

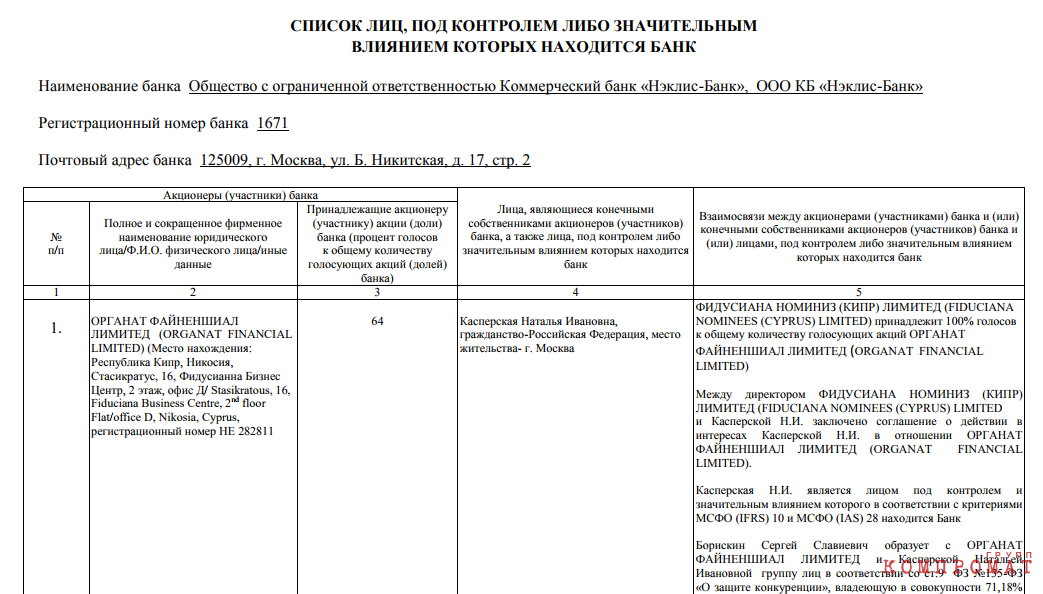

Кстати, как раз незадолго до вмешательства в спор по АРБ акционеры у Нэклиса поменялись, и 64% акций оказались у кипрского офшора Organat Financial Limited. А владеет им, не скрывая этого, Наталья Касперская – бывшая жена Евгения Касперского. Управляет акциями при этом Fiduciana Nominees (Cyprus) Ltd, между ним и Касперской заключено соответствующее соглашение.

Fiduciana Nominees (Cyprus) Ltd

фигурирует в "Панамских документах", но конечный собственник до сих пор не установлен. Управляющими являются еще четыре фонда, которые ведут

к десяткам других офшорных компаний. Так кому же госпожа Касперская могла доверить банк, зачем ей понадобилось его покупать и почему он рушится с такой скоростью?

"Криптопрачечная" для Касперской.

Госпожа Касперская с 2007 года – с момента развода с Евгением Касперским – владеет компанией InfoWatch, специализирующейся на кибербезопасности в корпоративном секторе, а попросту – разрабатывающей решения для слежки за сотрудниками. Ее супруг Игорь Ашманов – один из самых известных российских IT-специалистов, мультимиллионер и владелец компании "Ашманов и партнеры".

У нового мужа Касперской довольно много "игрушек" – он, например, является сопредседателем "Партии Великое Отечество" Николая Старикова. Наверное, именно в этом качестве он поддерживает российского хакера Александра Винника, создателя криптовалютной биржи BTC-e. Власти США обвинили его в отмывании 4 млрд долларов через BTC-e и взломе японской биржи, с которой в 2014 году "увели" 300 тыс. биткоинов – уже на тот момент они стоили 500 млн долларов, по нынешнему курсу – 3 млрд долларов.

У России к хакеру претензии скромнее. Его обвиняют в мошенничестве на 600 тыс. рублей: якобы он заключил договор на поставку оборудования, получил предоплату и смылся. Что для персоны вроде Винника крайне смешно. Естественно, российские власти таким образом просто хотят первыми получить его из Греции, где он скрывается от правосудия, чтобы до него не дотянулись американские власти.

В конце сентября 2017 года стало известно, что адвокат семьи Касперской-Ашманова Тимофей Мусатов будет защищать Винника. И это не совпадение, как и тот факт, что ООО "КредитСэйлс" Винника и ООО "Информатика" Ашманова находятся по одному адресу. Так что "дружба" у них, скорее всего, долгая и плодотворная.

Добавляет шарма и история с сотрудником "Ашманов и партнеры" Дмитрием Зубахой. Его признали виновным в хищении данных о кредитных картах граждан США и выводе с них крупных сумм. Аналогичные обвинения – на 6 млн рублей – предъявила Зубахе и Россия, где он впоследствии был осужден и получил условный срок.

А теперь вопрос: что Касперская и Ашманов (и, конечно, их "отличившееся" окружение) могли провернуть с банком Нэклис, чтобы довести его до агонии? И не исчезли ли со счетов деньги многочисленных вкладчиков – абсолютно незащищенных перед айтишниками и хакерами простых россиян? И это если Ашманов или Винник и вовсе не имеют отношения к банку через управляющие им кипрские фонды – а в противном случае даже предположить страшно, что найдет там ЦБ…